Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Интерес к биткойну растет на фоне повышения инфляции, при этом актив остается доступным благодаря низким комиссиям и высокой ликвидности, что отличает его от традиционных альтернатив. Fidelity приводит инфографику индекса страха и жадности, наложенного на цену.

Также данные иллюстрируют основной рост держателей от 1 тысячи до 100 тысяч биткоинов, т.е. аккумуляцию крупными игроками.

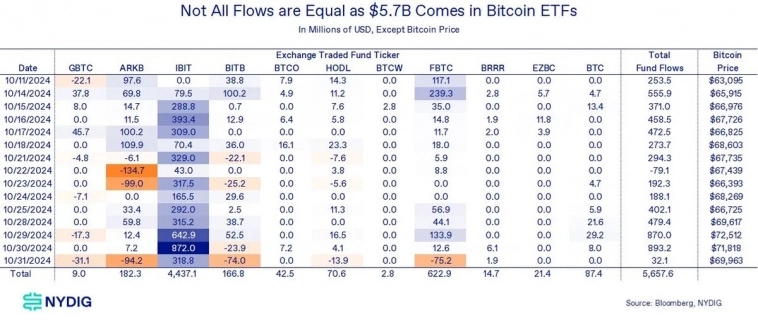

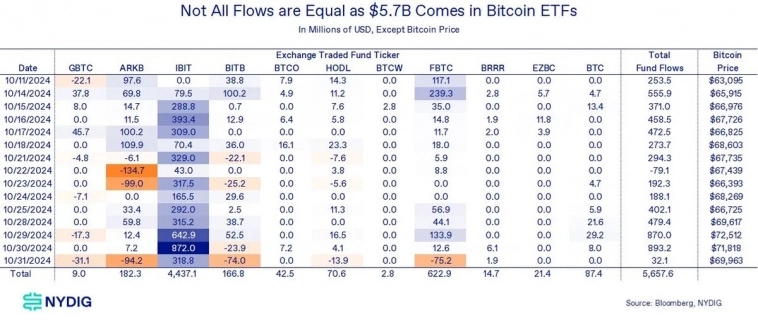

Потоки в спотовые биткойн-ETF с 11 октября по 31 октября достигли $5,7 млрд, что связано с активностью хедж-фондов и basis trading.

Согласно модели Фосса, повышение вероятности дефолта суверенных облигаций и рост их рыночной стоимости могут привести к увеличению теоретической стоимости биткойна как «страхового» актива. Наблюдается также тренд среди иностранных инвесторов к диверсификации от казначейских облигаций США в пользу альтернативных активов, таких как золото, которое вновь стало вторым по значимости активом в мировых резервах. В этом контексте биткойн рассматривается как серьёзный претендент на роль резервного актива благодаря его распространению. После последнего халвинга биткойн стал вдвое дефицитнее золота с точки зрения добычи. BitWise также обращается к не очень популярной модели “шока” предложения. Нужно отметить что Грег Фосс, создавший модель на основе бондов, недавно сообщал о разорении.

Повышенная волатильность препятствует созданию ликвидности, снижая интерес инвесторов к рисковым активам. По данным The Bitcoin Layer, такая корреляция волатильности с динамикой акций достигла почти 50%, что обосновано снижением их ликвидности, фиксируемым с начала октября.

Слабая ситуация с занятостью поддерживает гипотезу о будущем сокращении ставки ФРС, а рост цен позволяет более высокой доходности облигаций ограничивать финансовые рынки. По мнению The Bitcoin Layer текущая статистика показывает нерешительность в самих данных, волатильность и неопределенность, но и биткоин, и акции, и золото находятся на своих исторических максимумах, несмотря на шок от ставки.

Доходность британских гособлигаций достигла годового максимума из-за ожиданий повышенной инфляции и планов нарастить госрасходы, что стало заметной параллелью к росту доходностей казначейских облигаций США. В Китае правительство рассматривает новый пакет стимулирующих мер на сумму $1,4 трлн на фоне ослабления фондового рынка после предыдущей волны поддержки экономики (в сентябре).

На фоне этих событий биткойн снова поднялся до $70,000 и поддерживается спросом на спотовые ETF, суммарные потоки которых уже превысили приток в крупнейший золотой ETF, GLD, за всё время его существования, что подчеркивает растущую популярность биткойна как альтернативного актива.

Роль биткойна как альтернативного актива в портфелях

Согласно отчету Fidelity Digital Assets, биткойн становится значимым альтернативным активом в инвестиционных портфелях, учитывая его низкую корреляцию с традиционными активами и уникальные свойства. Его волатильность, по сравнению с классическими альтернативами, представляет как риски, так и возможности для усиления доходности портфеля. Например, добавление 5% биткойна в традиционный портфель (60% акций и 40% облигаций) улучшило бы показатель Шарпа на 40%, а общая доходность как и многие годы тому назад позволила бы парировать инфляцию с консервативным доходом. Главный результат исследования ниже на картинке.

Интерес к биткойну растет на фоне повышения инфляции, при этом актив остается доступным благодаря низким комиссиям и высокой ликвидности, что отличает его от традиционных альтернатив. Fidelity приводит инфографику индекса страха и жадности, наложенного на цену.

Также данные иллюстрируют основной рост держателей от 1 тысячи до 100 тысяч биткоинов, т.е. аккумуляцию крупными игроками.

NYDIG: рост доминирования биткойна

Доля биткойна на рынке криптоактивов, исключая стейблкоины, достигла 67%, что является наивысшим показателем с 2021 года. Это подтверждает его позицию как цифрового золота и популярность среди традиционных инвесторов, особенно через ETF, считает NYDIG. В отличие от Ethereum, который рассматривался как «цифровая нефть», биткойн сохраняет высокую привлекательность за счет своей роли как актива для сохранения стоимости. В текущем цикле пока не появились новые крупные драйверы для индустрии, аналогичные ICO или DeFi в предыдущие годы; активность сосредоточена на менее массовых решениях, таких как стейкинг и мемтокены, что также способствует укреплению доминирования биткойна.

Потоки в спотовые биткойн-ETF с 11 октября по 31 октября достигли $5,7 млрд, что связано с активностью хедж-фондов и basis trading.

В этот период лидерами по притокам стали IBIT от BlackRock и FBTC от Fidelity, на которые пришлось 89,4% всех средств. Основная часть инвестиций связана с хедж-фондами, поскольку рост доходности до 15% по CME фьючерсам делает такую торговлю более выгодной. Однако, по мере того как она снизилась до 10%, привлекательность сделок уменьшилась, что может привести к замедлению притоков в ближайшие дни, особенно в IBIT, где заказы на создание паев фиксируются с задержкой на один день.

Cтраховка от рисков дефолта и нестабильности

На фоне растущих опасений по поводу устойчивости госдолга США и рекордных дефицитов бюджета, биткойн становится все более привлекательным для крупных инвесторов, таких как Стэнли Дракенмиллер и Пол Тюдор Джонс, которые выбирают хеджирование через твердые активы, включая биткойн и золото. Согласно модели Фосса, к которой обратились аналитики BitWise, биткойн, будучи активом без контрагента и устойчивым к цензуре, может выступать в роли «страховки» против дефолтов суверенных облигаций. По его расчетам, при учете вероятности дефолта в 6,15% для суверенных облигаций стран G20, теоретическая рыночная стоимость биткойна могла бы достигать $216,000, если рассматривать его как защиту против суверенных рисков.

Согласно модели Фосса, повышение вероятности дефолта суверенных облигаций и рост их рыночной стоимости могут привести к увеличению теоретической стоимости биткойна как «страхового» актива. Наблюдается также тренд среди иностранных инвесторов к диверсификации от казначейских облигаций США в пользу альтернативных активов, таких как золото, которое вновь стало вторым по значимости активом в мировых резервах. В этом контексте биткойн рассматривается как серьёзный претендент на роль резервного актива благодаря его распространению. После последнего халвинга биткойн стал вдвое дефицитнее золота с точки зрения добычи. BitWise также обращается к не очень популярной модели “шока” предложения. Нужно отметить что Грег Фосс, создавший модель на основе бондов, недавно сообщал о разорении.

Макро

С начала октября волатильность рынка облигаций достигла наивысших показателей в году, что оказывает значительное давление на финансовые активы, включая акции и биткойн. Доходность десятилетних казначейских облигаций США поднялась до 4,4%, что свидетельствует о «шоковом» пересмотре ставок.

Повышенная волатильность препятствует созданию ликвидности, снижая интерес инвесторов к рисковым активам. По данным The Bitcoin Layer, такая корреляция волатильности с динамикой акций достигла почти 50%, что обосновано снижением их ликвидности, фиксируемым с начала октября.

Слабая ситуация с занятостью поддерживает гипотезу о будущем сокращении ставки ФРС, а рост цен позволяет более высокой доходности облигаций ограничивать финансовые рынки. По мнению The Bitcoin Layer текущая статистика показывает нерешительность в самих данных, волатильность и неопределенность, но и биткоин, и акции, и золото находятся на своих исторических максимумах, несмотря на шок от ставки.

Доходность британских гособлигаций достигла годового максимума из-за ожиданий повышенной инфляции и планов нарастить госрасходы, что стало заметной параллелью к росту доходностей казначейских облигаций США. В Китае правительство рассматривает новый пакет стимулирующих мер на сумму $1,4 трлн на фоне ослабления фондового рынка после предыдущей волны поддержки экономики (в сентябре).

На фоне этих событий биткойн снова поднялся до $70,000 и поддерживается спросом на спотовые ETF, суммарные потоки которых уже превысили приток в крупнейший золотой ETF, GLD, за всё время его существования, что подчеркивает растущую популярность биткойна как альтернативного актива.